نسخهی پی دی اف: mohammad maljoo on money market

نشان پررنگی از درایت عمیق دربارهی وضع اقتصادی کنونی در سخنان عبدالناصر همتی، رئیس کل بانک مرکزی ایران، که در پیوند با بستهی ارزی جدید دولت در ساعات پایانی چهاردهم مرداد ۱۳۹۷ ایراد شد دیده نمیشود. نشانهها از این حکایت دارند که دولت کماکان به همان سوگیریهای سابقاش پایبند است. حالآنکه وضع اقتصاد ایران در چند ماه اخیر، به احتمال بسیار قوی، بازتاب ورود رسمی به سطح بالاتری از نخستین مرحله از مراحل چندگانهی اوجگیری بحران کنترلناپذیری است. اقتصاد ایران در اثر ابتلا به گرایشی ساختاری اصولاً سالها مستعد بحران کنترلناپذیری بوده است. پیشترها نمیتوانستیم پیشبینی کنیم که بحران کنترلناپذیری اقتصاد ایران مشخصاً از کدام مقطع زمانی و از مجرای کدام متغیر اقتصادی عملاً درجهی بالقوگیاش کاهش و درجهی فعلیتیافتگیاش افزایش خواهد یافت. اگر فرضیهی ورود اقتصاد ایران به نخستین مراحل بحران کنترلناپذیری را رویدادهای آتی تأیید کنند، بعدها با اطمینان میتوان گفت که بحران کنترلناپذیری از مقطع زمانیِ بهار و تابستان ۱۳۹۷ و از مجرای کاهش بیسابقهی ارزش پول ملی که معلول عوامل پرشماری است حرکت پرشتاب در مسیر فعلیتیابیاش را آغاز کرد.

بااینحال، کاهش بیسابقهی ارزش پول ملی گرچه به احتمال قوی هم موعدِ ورود و هم مجرای تقرب اقتصاد ایران به بحرانکنترلناپذیری را تعیین کرده است اما بههیچوجه علت بنیادی چنین بحرانی نیست. بحران کنترلناپذیری معلول همافزایی بحرانهای عدیدهی زیربناییتری در سپهرهای گوناگون اقتصاد ایران است. مشخصاً، تا جایی که فقط و فقط به بازار پول برمیگردد، اصلیترین علتِ درونماندگارِ کاهش بیسابقهی ارزش پول ملی در بهار و تابستان ۱۳۹۷ و ازاینرو تقرب احتمالیِ اقتصاد ایران به بحران کنترلناپذیری یقیناً خلق حجم بیسابقهای از نقدینگی در دهههای اخیر بوده است.

موضوع بحث من در مقالهی حاضر مشخصاً پیآمد نقشآفرینی حجم عظیم نقدینگی در اقتصاد ایران و تشریح زیانبارترین و تبیین کمزیانترین شیوههای رویارویی با آن است. ابتدا نشان خواهم داد چرا این حجم از نقدینگی دقیقاً در برههی کنونی به عامل تعیینکنندهای در کموکیف حیات اجتماعی در ایران تبدیل شده است. شرح خواهم داد که چرا ضرورت گریزناپذیر تعیین تکلیف با این حجم از نقدینگی عملاً جامعهی ایرانی را با انتخاب عمیقاً سیاسیِ سرنوشتسازی مواجه کرده است که، چه با استمرار نظام سیاسی کنونی و چه با قدرتگیری نیروهای سیاسی دیگری، کموکیف حیات اجتماعی آتی در این سرزمین را بهنوبهیخود رقم خواهد زد. سپس چشمانداز دو نحوهی رویارویی با این حجم عظیم از نقدینگی در اقتصاد ایران را ترسیم خواهم کرد: یکی نحوهی رویاروییِ متعارفی که دولتها تاکنون برگزیدهاند و اکنون دیگر استمرار بهکارگیریاش درجهی بالایی از ظرفیت فروپاشی فابریک اجتماعی را در بطن خود میپرورانَد، دیگری نیز نحوهی متفاوتی از رویارویی که واجد درجاتی از پتانسیل مهارِ برخی پیآمدهای ویرانگرِ نقشآفرینی انبوه نقدینگی در جامعهی ایرانی است. تأکید میکنم که استمرار بهکارگیری نحوهی متعارف رویارویی با نقدینگی در برههی تاریخی کنونی یقیناً اقتصاد ایران را به سطح بالاتری از مراحل اولیهی اوجگیری بحران کنترلناپذیری خواهد کشاند، امری که چهبسا پیآمدهای ویرانگرِ دههاساله برای حیات ایرانی به همراه داشته باشد. نیروهای سیاسی پوزیسیون و اپوزیسیون باید از ورود اقتصاد ایران به چنین ورطهی خوفناکی بهیکسان واهمه داشته باشند.

اجتنابناپذیریِ رویارویی با انبوه نقدینگی

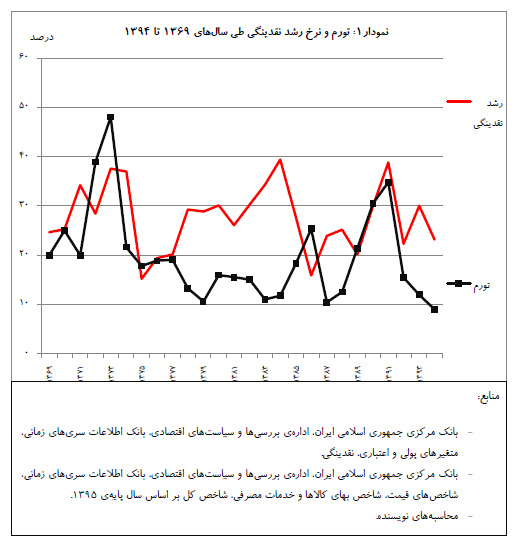

نگاهی بیندازیم به مسیر طیشده. افزایش حجم نقدینگی در اقتصاد کشور طی دهههای اخیر همواره مسبب انبساط پرشتاب تقاضای کلِ اسمیِ اقتصاد کلان شده است. نقدینگی، در حکم ابزار قدرت خرید در بازارهای داخلی، وسیلهی شکلگیری تقاضای کل اقتصاد کلان است. مقابل اینِ حجم از نقدینگی و ازاینرو تقاضای کل در بازارهای داخلی، اما، تجربهی مسیر طیشده نشان داده است که، در اثر خصلتهای ساختاری در اقتصاد ایران، عرضهی کل اقتصاد کلان از طریق تولید داخلی در درازمدت نمیتوانسته است در بهترین حالت بیش از حدود شش درصد افزایش یابد.[۱] ازاینرو، با فرض ثبات نسبی سرعت گردش نقدینگی در درازمدت، شکاف بین تقاضای کل و عرضهی کل اقتصاد کلان به این گرایش داشت که با افزایش سطح قیمتها پر شود. بخشی از این شکاف بین تقاضای کل و عرضهی کل طی دورههای رونق نفتی با بهرهگیری از لنگر اسمی نرخ ارز و اتخاذ سیاستهای درهای باز در تجارت خارجی و ازاینرو اتکا بر واردات پر میشد. با تکیه بر واردات کالاها و خدمات خارجی و افزایش عرضهی محصولات مبادلهپذیر عملاً عرضهی کل افزایش مییافت و با جبران حدی از کسری تولید عملاً بخشی از فشارهای تورمی ناشی از افزایش حجم نقدینگی مهار میشد، اما نه در درازمدت. چنین امکانی برای مهار فشارهای تورمی طی دورههای کسادی نفتی و ازاینرو حدوث تراز منفی حساب تجاری حتا در کوتاهمدت و میانمدت نیز چندان وجود نداشت. افزایش حجم نقدینگی اگر با افزایش عرضهی کل اقتصاد کلان، چه از محل تولید داخلی و چه از محل واردات، همراه نمیشد دیر یا زود در درازمدت به تورم میانجامید. از نمودار شمارهی ۱ میتوان نتیجه گرفت که طی سالهای ۱۳۶۹ تا ۱۳۹۴ روندهای درازمدتِ تورم و نرخ رشد نقدینگی با یکدیگر تقریباً همسو بودهاند، ولو با قدری وقفه از سمت نرخ تورم در پیِ نرخ رشد نقدینگی.

اما انتظار بر این است که در مسیر پیشارو اولاً امکان افزایش تولید داخلی برای مهار پیآمدهای تورمزایِ نقدینگی در قیاس با گذشتهها بهمراتب کمتر باشد و ثانیاً امکان تکیه بر لنگر اسمی نرخ ارز و واردات برای ممانعت از شکلگیری فشارهای تورمیِ ناشی از خلق نقدینگی تا اطلاع ثانوی چندان میسر نباشد. در مسیری که پیشارو داریم برای افزایش عرضهی کل اقتصاد کلان نه میتوان به افزایش تولید داخلی چندان امید داشت و نه میتوان بر واردات چندان تکیه کرد. شکاف پدیدآمده بین عرضه و تقاضای کل اسمیِ اقتصاد کلان بهناگزیر رو به افزایش خواهد گذاشت. میزان عرضهی کلِ حقیقیِ اقتصاد کلان افزایش پیدا نخواهد کرد. میزان تقاضای کل حقیقیِ اقتصاد کلان بهناگزیر خود را با میزان عرضه تطبیق خواهد داد و بهشدت کاهش خواهد یافت. تقاضای بخشهایی از جمعیت در بازارهای داخلی، خواسته یا ناخواسته، بهشدت رو به کاهش خواهد گذاشت. انتخاب سیاسیِ سرنوشتساز دقیقاً همینجا شکل میگیرد: بارِ کاهش چشمگیر و اجتنابناپذیرِ تقاضای کلِ حقیقیِ اقتصاد کلان را چه کسانی حمل خواهند کرد؟

نحوهی متعارف رویارویی دولت با انبوه نقدینگی

اگر تلاش برای ایجاد نوعی دگرگونی اساسی در ساختار بازار پول که در انتهای مقاله پیشنهاد خواهم کرد در دستور کار قرار نگیرد، بارِ سنگینِ کاهش اجتنابناپذیرِ تقاضای کل اقتصاد کلان بهتمامی بر دوش اکثریتی از جامعه قرار خواهد گرفت که برای حمل چنین باری اکنون دیگر در قیاس با گذشتهها از درجهی تابآوریِ بهمراتب کمتری برخوردارند. نهادن چنین بار سنگینی بر دوش اکثریت جامعه با سلبکردن قدرت خریدشان صورت خواهد گرفت، آنهم از طریق تورم ناخواستهای که فرآیند دردناک انقباض شدیدِ تقاضای کلِ حقیقی را سبب خواهد شد. این رویه باعث میشود گرچه از رقم اسمی نقدینگی کاسته نشود اما همان میزان از نقدینگیِ اسمی از قدرت خریدِ کمتری در بازارهای داخلی برخوردار باشد و مسبب کاهش تقاضای کلِ حقیقی شود، رویهای که در تمام دهههای گذشته سببسازِ برقراریِ تعادلِ اجتنابناپذیر بین عرضه کل و تقاضای کل اسمیِ اقتصاد کلان میشده است و همهی نشانهها حکایت از این دارند که گزینهی کنونی دولت نیز همین باشد. ببینیم بازندگان و برندگان این نوع سلبمالکیت در دهههای اخیر چه گروههایی بودهاند.

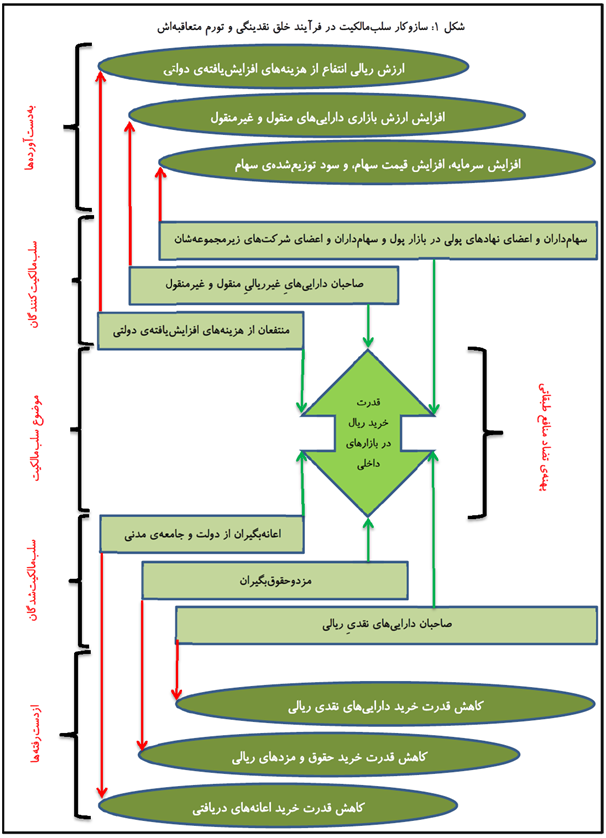

برای تبیین سازوکار سلبمالکیتی که از رهگذر بهکارگیری این نحوهی رویارویی با نقدینگی تحقق یافته است باید چند وجه به بررسی گذاشته شوند: یک نوع موضوع سلبمالکیت، سه لایه از سلبمالکیتکنندگان، سه نوع بهدستآوردهها برای سلبمالکیتکنندگان، سه لایه از سلبمالکیتشدگان، سه نوع ازدسترفتهها از کیسهی سلبمالکیتشدگان.

موضوع سلبمالکیتها در فرآیند خلق نقدینگی در بازار پول و ظهور تورمِ متعاقباش در اقتصاد کلان عبارت بوده است از قدرت خرید ریال در بازارهای ملی. حجمی از نقدینگی که به هر علت در بازار پول خلق شده و تقاضای کل اقتصاد کلان را افزایش داده است، با توجه به عدم افزایش متناسب در عرضهی کل اقتصاد کلان، در دهههای اخیر متناسباً به افزایش سطح قیمتها و ازاینرو تورم انجامیده است. تورم مستقیماً از قدرت خرید واحد پول ملی در بازارهای داخلی کاسته است و گویی نقدینگی بخشهایی از جمعیت را تا حدی از حیز انتفاع ساقط کرده و سوزانده است.

این نوع سلبمالکیت در اقتصاد ایران به نفع سه لایه از سلبمالکیتکنندگان که سه نوعِ متمایز از بهدستآوردهها را حاصل میکردهاند و به زیان سه لایه از سلبمالکیتشدگان که سه نوعِ متمایز از ازدسترفتهها را از کف میدادهاند به عمل آمده است. سه لایه از سلبمالکیتکنندگان عبارت بودهاند از: یکم، سهامداران و اعضای نهادهای پولی در بازارهای متشکل و غیرمتشکل پولی و نیز سهامداران و اعضای شرکتهای زیرمجموعهی این نهادها که چه با تخطی از مقررات بانک مرکزی و چه با فعالیتهای اساساً غیرمجاز توانستهاند یا افزایش سرمایه در نهادهاشان پدید بیاورند یا قیمت سهامشان را افزایش دهند یا از سود توزیعشدهی سهام به میزان بیشتری برخوردار شوند؛ دوم، صاحبان داراییهایِ غیرریالیِ منقول و غیرمنقول که در فرآیند تورم نه فقط بهای نسبی داراییهاشان کاهش نیافته است بلکه در بسیاری از مواقع حتا افزایش نیز یافته است؛ و سوم، منتفعان از هزینههای افزایشیافتهی دولتی که بارِ برخورداریشان از مخارج دولتی از مجرای کسری بودجهی دولت و احتمالاً استقراض دولتی و نهایتاً افزایش نقدینگی و ازاینرو فشارهای تورمی بر دوش همگان قرار گرفته است. هیچیک از این سه لایه مطلقاً همگن نبودهاند و اجزای تشکیلدهندهشان اصولاً درجات گوناگونی از سلبمالکیت را تحقق بخشیدهاند. عوامل تأثیرگذار بر درجهی سلبمالکیتکنندگیِ لایهی اول از سلبمالکیتکنندگان، یعنی سهامداران و اعضای نهادهای پولی در بازارهای متشکل و غیرمتشکل پولی و نیز سهامداران و اعضای شرکتهای زیرمجموعهی این نهادها، عبارت بودهاند از میزان توان مالیشان که سهمشان از بازار پول را تا حدی مشخص میکند، نوع مقررات حاکم بر عملکردشان در بازار متشکل پولی که میزان خلق نقدینگی را برایشان رقم میزند، درجهی اِعمال نظارت بانک مرکزی بر فعالیتهاشان و درجهی نظارتگریزیشان از مقررات بانک مرکزی در بازار متشکل پولی که ظرفیتهای خلق نقدینگی را نزدشان مقرر میکند، و توان سیاسیشان برای حضور و فعالیت در بازار غیرمتشکل پولی که توان نقدینگیزاییشان بیرون از نظارت بانک مرکزی را تعیین میکند. عوامل تأثیرگذار بر درجهی سلبمالکیتکنندگیِ لایهی دوم از سلبمالکیتکنندگان، یعنی صاحبان داراییهایِ غیرریالیِ منقول و غیرمنقول، عبارت بودهاند از ارزش بازاری دارایی غیرریالیِ منقول یا غیرمنقولشان و نیز نرخ رشد ارزش بازاری دارایی غیرریالیِ منقول یا غیرمنقولشان در فضای تورمی. اصلیترین عامل تأثیرگذار بر درجهی سلبمالکیتکنندگیِ لایهی سوم از سلبمالکیتکنندگان، یعنی منتفعان از هزینههای افزایشیافتهی دولتی، نیز عبارت بوده است از میزان برخورداریشان از مخارج دولتی. عوامل تأثیرگذار بر درجهی سلبمالکیتکنندگیِ هر سه لایه از سلبمالکیتکنندگان عملاً مجموعهی ناهمگنی از سلبمالکیتکنندگان را در فرآیند تصاحب بهمدد سلبمالکیت از تودهها در سازوکار خلق نقدینگی رقم زده است.

سه لایه از سلبمالکیتشدگان نیز عبارت بودهاند از: یکم، صاحبان داراییهای نقدیِ ریالی؛ دوم، مزدوحقوقبگیران که دریافتیهاشان غالباً بر حسب واحد پول ملی بوده است؛ و سوم، عایدیبگیران از دولت و جامعهی مدنی. هیچیک از این سه لایه مطلقاً همگن نبودهاند و اعضای تشکیلدهندهشان اصولاً مشمول درجات گوناگونی از سلبمالکیتشدگی قرار گرفتهاند. اصلیترین عامل تأثیرگذار بر درجهی سلبمالکیتشدگیِ لایهی اول از سلبمالکیتشدگان، یعنی صاحبان داراییهای نقدیِ ریالی، عبارت بوده است از میزان دارایی نقدیشان. بخش وسیعی از این لایه از سلبمالکیتشدگان خصوصاً در ادوار تورم سنگین اصولاً کسانی بودهاند که بهناگزیر دست به پسانداز اجباری میزدهاند زیرا دارایی نقدیِ ریالیشان در حدی نبوده است که در انواع بازارهای سرمایه بتوانند نقدینگی ریالیشان را به انواعی از داراییهای منقول یا غیرمنقولِ غیرریالی تبدیل کنند. در ادوار توأم با نرخهای پایینِ تورم اما غالباً اقشار بالاتر در این لایه از سلبمالکیتشدگان که نقدینگی ریالیِ چشمگیری داشتهاند همزمان بهنحوی در زمرهی یکی از لایههای سهگانهی سلبمالکیتکنندگان نیز بودهاند. عوامل تأثیرگذار بر درجهی سلبمالکیتشدگیِ لایهی دوم از سلبمالکیتشدگان، یعنی مزدوحقوقبگیران، عبارت بودهاند از: اولاً وضعیت شغلیشان بر حسب جایگیری در جمع شاغلان یا بیکاران به گونهای که گرچه بیکاران احتمالاً وضع مالی وخیمتری داشتهاند اما دستکم در دورههای بیکاریشان دستخوش این نوع سلبمالکیت قرار نمیگرفتهاند و این نوع سلبمالکیتشدگی در جمع مزدوحقوقبگیران فقط مربوط به شاغلان و دورههای کاریشان بوده است، ثانیاً درجهی امنیت شغلیشان به گونهای که هر چه درجهی امنیت شغلیشان کمتر بوده باشد به میزان بیشتری نیز مشمول این نوع سلب مالکیتشدگی قرار میگرفتهاند، و ثالثاً توان چانهزنی فردی یا دستهجمعیشان در بازار کار و محل کار برای تطبیق نرخ رشد دستمزدها و حقوقشان با نرخ تورم. عوامل تأثیرگذار بر درجهی سلبمالکیتشدگیِ لایهی سوم از سلبمالکیتشدگان، یعنی اعانهبگیران از دولت و جامعهی مدنی، عبارت بودهاند از: اولاً سهمی از افزایش هزینههای دولت که متعاقب فشارهای تورمی و افزایش سطح قیمتها به مجموعهی ارقام انواع اعانهها تخصیص یافته است و ثانیاً درجهی تطبیق وجوه اعانههای اعطایی دولت و نهادهای جامعهی مدنی به اعانهبگیران با نرخ تورم. عوامل تأثیرگذار بر درجهی سلبمالکیتشدگیِ هر سه لایه از سلبمالکیتشدگان عملاً مجموعهی ناهمگنی از سلبمالکیتشدگان را در فرآیند خلق نقدینگی و ظهور تورم متعاقباش رقم زده است.

شکل شمارهی ۱ سازوکار تضاد منافع میان انواع سلبمالکیتکنندگان از یک سو و انواع سلبمالکیتشدگان از سوی دیگر را بر سر موضوع سلبمالکیت در خلال خلق نقدینگی و ظهور تورم متعاقباش نشان میدهد.

ضرورت صورتبندی نحوهی متفاوتی از رویارویی با انبوه نقدینگی

مادامی که دگرگونی بنیادی در ساختار بازار پول در دستور کار قرار نگیرد، تورمِ حاصل از حجم عظیم نقدینگی در اقتصاد ایران عملاً تقاضای کلِ حقیقی را از این طریق تعدیل خواهد کرد که قدرت خرید سه لایهی سلبمالکیتشدگانِ پیشگفته را به درجات گوناگون اما شدیداً کاهش میدهد و سلبمالکیتشان میکند، لایههایی که اکثریت جمعیت را دربرمیگیرند مشتمل بر اقشار میانی و طبقات کارگری و تهیدستان شهری و اقشار فرودستتر حیات روستایی. این بخش عظیم از جمعیت در برههی کنونی، در اثر انباشت فشارهای اقتصادی چهار دههی گذشته و تعمیق بحران اختلال در بازتولید اجتماعی نیروهای کار، از ظرفیتهای تاریخی تابآوریشان به درجات گوناگون اما بهشدت کاسته شده است. نظر به ضرورت کاهش احتمال مخاطرهی فروپاشی فابریک اجتماعی در وضعیت کنونی، بارِ کاهش تقاضای کل حقیقیِ اقتصاد کلان ضرورتاً باید بر شانههای دیگری گذاشته شود. کدام شانههای جایگزین؟ ضمن احالهی بررسیِ دو نهاد تأثیرگذار بر خلق نقدینگی در بازار پول (دولت و بانک مرکزی) به مقالهای مجزا، میکوشم پاسخ را از طریق بررسی ساختار بازارهای متشکل و غیرمتشکلِ پولی بیابم.

در جستوجوی نحوهی متفاوتی از رویارویی با انبوه نقدینگی

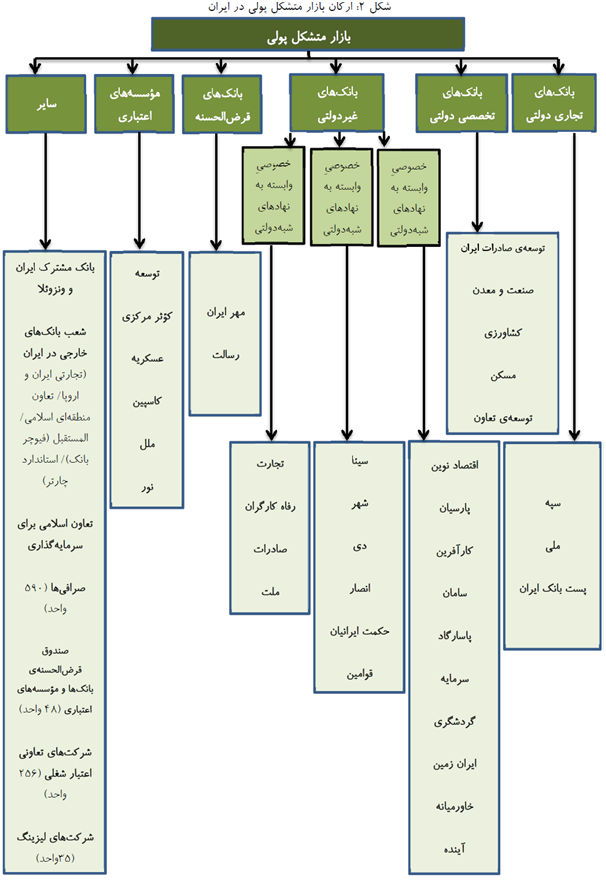

بازار متشکل پولی عبارت از مجموعهی نهادهای پولیِ فعال در بازار پول است که زیر نظارت بانک مرکزی قرار دارند. اصلیترین ارکان ساختار بازار متشکل پولی در سال ۱۳۹۶ در شکل شمارهی ۲ نشان داده شده است.[۲]

اصلیترین نهادهای بازار پول متشکل در ایران بر شش نوع تقسیم میشدهاند: بانک تخصصی، بانک تجاری، بانک قرضالحسنه، صندوق قرضالحسنه، مؤسسهی اعتباری، و تعاونی اعتبار. این نهادها طبق قوانین بازار پول دستکم به لحاظ هشت مؤلفه از یکدیگر متمایز میشدهاند: منابع مجازشان، مصارف مجازشان، اصلیترین مصارف غیرمجازشان، مقدار سرمایهی اولیهشان، نرخ ذخیرهی قانونیشان، نرخ سود سپردههاشان، حداکثر وام اعطاییشان، حداکثر نرخ کارمزد وام اعطاییشان.[۳] جدول شمارهی ۱ همین کلیدیترین مؤلفههای این شش نهاد پولی در بازار متشکل پولی را نشان میدهد.

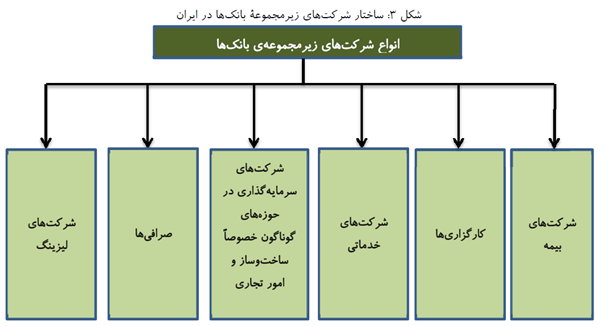

نهادهای پولی پیشگفته از قوانین و مقررات بانک مرکزی در زمینهی تجهیز منابع مجاز، تخصیص مصارف مجاز، مقدار سرمایهی اولیه، نرخ ذخیرهی قانونی، نرخ سود انواع سپردهها، حداکثر وام اعطایی، و حداکثر نرخ کارمزد وام اعطایی در گذر زمان به درجات گوناگون تخطی کردهاند و همین تخطیها یکی از مهمترین علل خلق نقدینگی فراتر از اراده و خواست بانک مرکزی بوده است. از باب نمونه، یکی از انواع تخطیهای بانکها بنگاهداری در زمینههایی بوده است نامستظهر به تأیید قوانینِ مرتبط با فعالیت بانکها. ساختار شرکتهای زیرمجموعهی بانکها در شکل شمارهی ۳ نشان داده شده است.[۴]

بااینحال، به موازات بازار متشکل پولی که زیر نظارت بانک مرکزی قرار دارد، بازار غیرمتشکل پولی نیز در ایران برقرار بوده است که به درجات گوناگون خارج از نظارت بانک مرکزی قرار داشته است. بانک مرکزی پنج بخش «صندوقهای قرضالحسنه، شرکتهای تعاونی اعتبار، مؤسسههای مالی و اعتباری، صرافیها و لیزینگها»[۵] را، در مراسلات خود، عناصر تشکیلدهندهی بازار غیرمتشکل پولی معرفی کرده است. بر این اساس، گرچه بازار غیرمتشکل پولی در برهههای گوناگون دورهی پس از انقلاب بهشدت قبض و بسط مییافته است، اما ارکان اصلیاش در دههی ۱۳۹۰ در شکل شمارهی ۴ نشان داده شده است.

بازار غیرمتشکل پولی در ایرانِ چهار دههی اخیر بهوفور قبض و بسط داشته است. اگر دادههای تارنمای رسمی بانک مرکزی در آبانماه ۱۳۹۶ را ملاک قرار دهیم، همهی صندوقهای قرضالحسنه به غیر از ۴۸ مورد، همهی مؤسسههای مالی و اعتباری به غیر از شش مورد، همهی شرکتهای تعاونی اعتبار شغلی غیر از ۲۵۶ مورد، همهی صرافیها غیر از ۵۹۰ واحد، و همهی شرکتهای لیزینگ به غیر از ۳۵ واحد، جملگی، از اجزای بازار غیرمتشکل پولی بودند. نَفسِ حضور نهادهای پولیِ بازار غیرمتشکل پولی در اقتصاد ایران بهتمامی غیرقانونی بوده است. این نهادها فقط مستظهر به پشتیبانی انواع مراکز ردهبالای قدرت سیاسیِ مستقر میتوانستهاند حضوری پررنگ و مؤثر در بازار پول داشته باشند. تاکنون هیچگونه برآورد دقیقی از میزان ظرفیتهای نقدینگیزاییِ بازار غیرمتشکل پولی به عمل نیامده است. اما نشانههای فراوانی در بین بودهاند که حکایت از توان چشمگیر این نهادها در نقدینگیزایی داشتهاند. از باب نمونه، بنا بر گفتهی قائممقام بانک مرکزی در سال ۱۳۹۳، فقط شش مؤسسهی اعتباریِ غیرمجاز ۹۴۰ هزار میلیارد ریال از سپردههای سپردهگذاران را در دست داشتند و این مؤسسهها نه فقط سپردهی قانونی به بانک مرکزی نمیپرداختند بلکه هم نرخهای سود غیرمجاز بالاتری به سپردهگذاران میدادند و هم نرخ سود تسهیلات غیرمجاز بیشتری از تسهیلاتگیرندگان میستاندند،[۶] مجموعهای از نقشآفرینیها در بازار پول که حجم عظیم اما مجهولی از نقدینگی را خلق میکرده است. بانک مرکزی تاکنون دادههای علنی موثق فراگیری دربارهی اجزای بازار غیرمتشکل پولی اعلام نکرده است. بخشی از نهادهای پولیِ فعال در بازار متشکل پولیِ کنونی اصولاً پیشترها نهادهای پولیِ غیرقانونی بودند که با اتکا بر قدرت سیاسی ابتدا از توانایی تثبیت حضور در بازار پول برخوردار شده بودند و سپس خودشان را با قوت به بانک مرکزی تحمیل کردند و از بازار غیرمتشکل به بازار متشکل پولی انتقال یافتند.

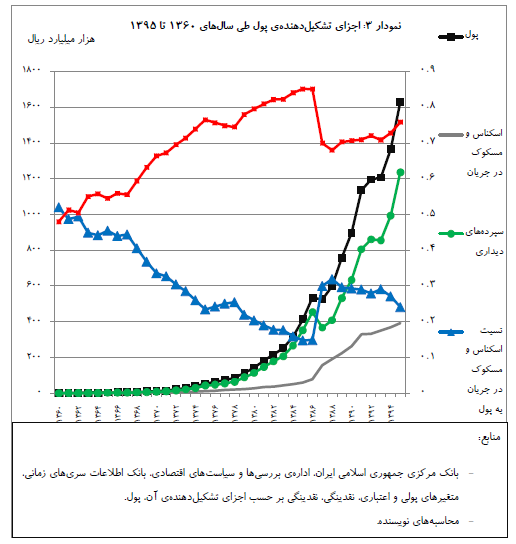

از خلال بررسی ترکیب اجزای تشکیلدهندهی نقدینگی میتوان به توان بالای نقدینگیزاییِ نهادهای پولیِ فعال در بازار پول کشور پی برد. نقدینگی عبارت است از حاصلجمع پول (اسکناس و مسکوک در جریان + سپردههای دیداری) و شبهپول (حاصلجمعِ انواع سپردههای غیردیداری). روند دگرگونی عناصر تشکیلدهندهی نقدینگی طی سالهای ۱۳۶۰ الی ۱۳۹۵ در نمودار شمارهی ۲ نشان داده شده است. مقیاس متغیرهای نقدینگی و پول و شبهپول در محور عمودی چپ نمودار و مقیاس نسبتهای پول به نقدینگی و شبهپول به نقدینگی نیز در محور عمودی سمت راست نمودار نشان داده شده است.

از مقایسهی دو نسبتِ پول به نقدینگی و شبهپول به نقدینگی میتوان دریافت که، از اوایل دههی هشتاد خورشیدی به این سو، روند سهم شبهپول در خلق نقدینگی بهطرزی فزاینده افزایش یافته است که نشاندهندهی نقشآفرینی هر چه پررنگتر نهادهای پولیِ فعال در بازار پول است. در سال ۱۳۹۵ پول و شبهپول بهترتیب حدوداً ۱۳ درصد و ۸۷ درصد از نقدینگی را تشکیل میدادند. پول که در قیاس با شبهپول از قدرت نقدشوندگی بیشتری برخوردار است اما نقش کمتری در رشد نقدینگی داشته است حاصلجمع اسکناس و مسکوک در جریان و سپردههای دیداری است. نمودار شمارهی ۳ روند تغییرات اجزای تشکیلدهندهی پول را طی سالهای ۱۳۶۰ الی ۱۳۹۵ نشان میدهد. مقیاس متغیرهای پول، اسکناس و مسکوک در جریان، و سپردههای دیداری در محور عمودی چپِ نمودار و مقیاس نسبتهای اولاً اسکناس و مسکوک در جریان به پول و ثانیاً سپردههای دیداری به پول نیز در محور عمودی سمت راست نمودار نشان داده شده است.

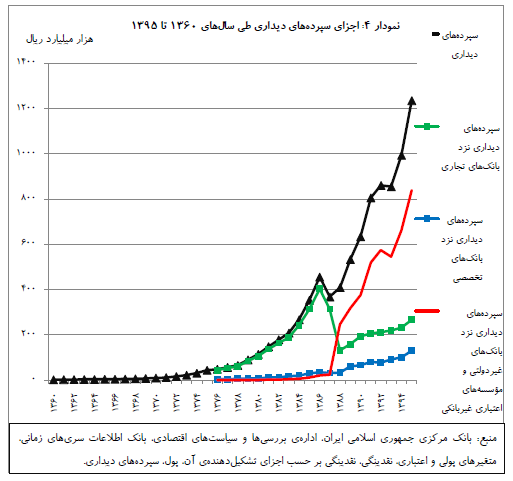

از مقایسهی دو نسبتِ اولاً اسکناس و مسکوک در جریان به پول و ثانیاً سپردههای دیداری به پول میتوان دریافت که روند سهم سپردههای دیداری در خلق پول بهطرزی فزاینده افزایش یافته است که باز هم از جمله نشاندهندهی نقشآفرینی هر چه پررنگتر نهادهای پولیِ فعال در بازارهای متشکل و غیرمتشکل پولی نیز بوده است. در سال ۱۳۹۵ اسکناس و مسکوک در جریان حدوداً ۲۴ درصد و سپردههای دیداری حدوداً ۷۶ درصد از حجم پول را تشکیل میدادند. سپردههای دیداری که در قیاس با اسکناس و مسکوک از قدرت نقدشوندگی کمتری برخوردار است از سه قسمت تشکیل شده است: سپردههای دیداری نزد بانکهای تجاری، سپردههای دیداری نزد بانکهای تخصصی، سپردههای دیداری نزد بانکهای غیردولتی و مؤسسههای اعتباری غیربانکی. نمودار شمارهی ۴ روند تغییرات اجزای تشکیلدهندهی سپردههای دیداری را طی سالهای ۱۳۶۰ الی ۱۳۹۵ نشان میدهد.

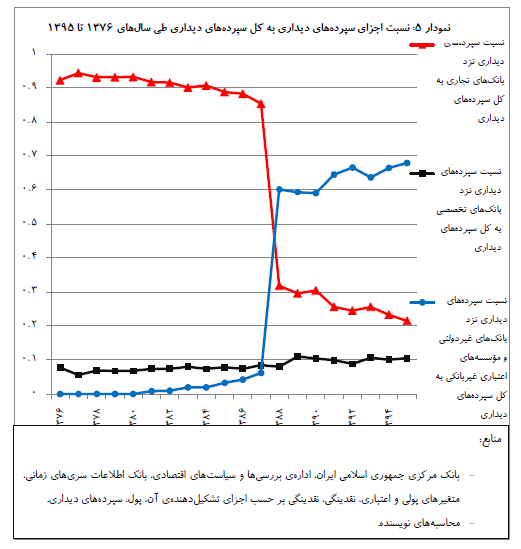

نسبت هر یک از سه عنصر تشکیلدهندهی سپردههای دیداری به کل این سپردهها را میتوان در نمودار شمارهی ۵ مشاهده کرد.

از مقایسهی سه نسبتِ اولاً سپردههای دیداری نزد بانکهای تجاری به کل سپردههای دیداری، ثانیاً سپردههای دیداری نزد بانکهای تخصصی به کل سپردههای دیداری، و ثالثاً سپردههای دیداری نزد بانکهای غیردولتی و مؤسسههای اعتباریِ غیربانکی به کل سپردههای دیداری میتوان دریافت که نقش بانکهای تخصصی در خلق سپردههای دیداری طی سالهای ۱۳۷۶ الی ۱۳۹۵ تغییر زیادی نداشته است اما خصوصاً از سال ۱۳۸۷ به بعد نقش بانکهای تجاری در خلق سپردههای دیداری بهشدت کاهش پیدا کرده و، در عوض، نقش بانکهای غیردولتی و مؤسسههای اعتباری غیربانکی بهشدت افزایش پیدا کرده است، دگرگونیهایی که از جمله معلول سه خطمشی در قلمرو بانکی بوده است: خصوصیسازی بانکهای دولتی، اجازهی تأسیس بانکهای خصوصی، و گسترش مؤسسههای اعتباری. در سال ۱۳۹۵ سپردههای دیداری نزد بانکهای تجاری حدوداً ۲۲ درصد، سپردههای دیداری نزد بانکهای تخصصی حدوداً ۱۰ درصد و سپردههای دیداری نزد بانکهای غیردولتی و مؤسسههای اعتباری غیربانکی نیز حدوداً ۶۸ درصد از کل سپردههای دیداری را تشکیل میدادند.

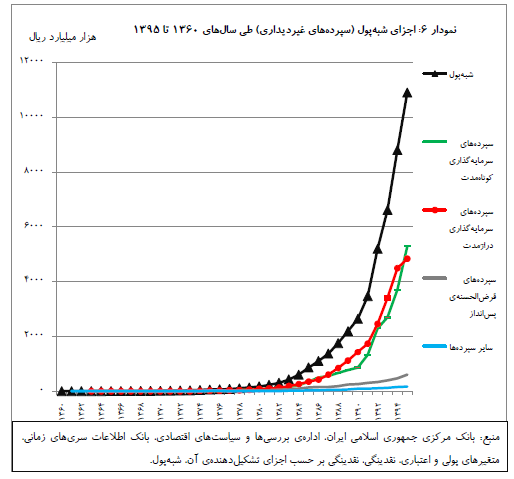

اما شبهپول یا سپردههای غیردیداری که قدرت نقدشوندگی کمتری از سپردههای دیداری دارد و بیشترین سهم را در رشد نقدینگی داشته است حاصلجمع چهار قسمت است: سپردههای سرمایهگذاری کوتاهمدت، سپردههای سرمایهگذاری درازمدت، سپردههای قرضالحسنهی پسانداز، سایر سپردهها. نمودار شمارهی ۶ روند تغییرات اجزای تشکیلدهندهی سپردههای غیردیداری (شبهپول) را طی سالهای ۱۳۶۰ الی ۱۳۹۵ نشان میدهد.

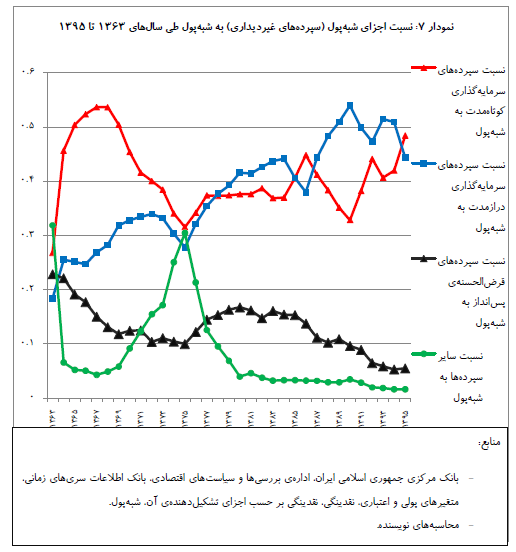

نسبت هر یک از چهار عنصر تشکیلدهندهی سپردههای غیردیداری (شبهپول) به کل این سپردهها را میتوان در نمودار شمارهی ۷ مشاهده کرد.

در سال ۱۳۹۵ سپردههای سرمایهگذاری کوتاهمدت حدوداً ۴۸ درصد، سپردههای سرمایهگذاری درازمدت حدوداً ۴۴ درصد، سپردههای قرضالحسنهی پسانداز حدوداً شش درصد، و سایر سپردهها حدوداً دو درصد از کل شبهپول یا سپردههای غیردیداری را تشکیل میدادند.

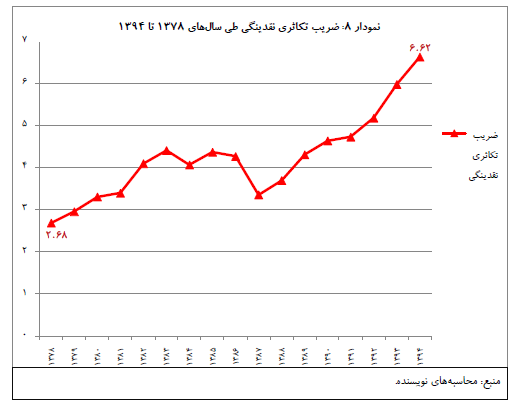

بررسی ترکیب اجزای تشکیلدهندهی نقدینگی نشان میدهد که توان نقدینگیزایی نهادهای بازار پول از ابتدای دههی هشتاد خورشیدی بهطرز فزایندهای افزایش یافته است. این توان فزاینده در اثر پنج دگرگونی ساختاری شکل گرفته است: یکم، صدور اجازه برای تأسیس بانک در بخش خصوصی؛ دوم، خصوصیسازی بانکهای دولتی؛ سوم، تخطی نهادهای پولی از مقررات و قوانین بانک مرکزی؛ چهارم، قانونیسازی عملکرد آن نهادهای پولی غیرقانونی که ابتدا مستظهر به پشتیبانی مراکز قدرت سیاسی در بازار غیرمتشکل پولی شکل گرفته بودند و سپس با تکیه بر مراکز قدرت سیاسی به بازار متشکل پولی راه پیدا کردند و رسمیت قانونی یافتند؛ پنجم، حیات باصلابت انواع نهادهای پولی غیرقانونی در بازار غیرمتشکل پولی. انعکاس بخش مهمی از روند توان نقدینگیزایی نهادهای پولیِ فعال در بازار پول را میتوان در روند شتابان رشد ضریب تکاثری نقدینگی در نمودار شمارهی ۸ ملاحظه کرد.

ضریب تکاثری نقدینگی درواقع توان نقدینگیزایی نهادهای پولیِ فعال در بازار پول است که نشان میدهد کل نقدینگی بهازای یک واحد تغییر در پایهی پولی (پول پرقدرت) به چه میزان تغییر مییابد. در بسیاری از مواقع البته رشد ضریب تکاثری نقدینگی میتواند نشانهای از کارایی نهادهای پولی در بازار پول باشد که نقدینگی را با پایهی پولی کمتری فراهم میکنند. اما این ارزیابی را باید ضرورتاً در پیوند با کارایی نظام توزیع تسهیلات در بازارهای متشکل و غیرمتشکل پولی جرح و تعدیل کرد. نظام توزیع تسهیلات در ایران چندان در خدمت تولید و عدالت اجتماعی قرار نداشته است. افزایش توان نقدینگیزایی نهادهای پولی در ایران که نقدینگی خلقشده را کمتر به سوی فعالیتهای معطوف به تولید اقتصادی و عدالت اجتماعی و بیشتر به سوی فعالیتهای نامولد و تحکیم سازوبرگهای ایدئولوژیک دولت هدایت میکردهاند از مخربترین نیروهای محرکهای بوده است که، تا جایی که به بازار پول برمیگردد، اقتصاد ایران را به سوی بحران کنترلناپذیری سوق دادهاند. در موقعیتی که اقتصاد ایران احتمالاً به سطح بالاتری از نخستین مرحله از مراحل چندگانهی اوجگیری بحران کنترلناپذیری وارد شده و ابزارهای متعارف سیاست پولی بانک مرکزی نیز از کاهش چشمگیر نقدینگی از حیز انتفاع تا حد زیادی ساقط شده است، تا جایی که فقط و فقط به بازار پول برمیگردد، بارِ کاهش تقاضای کلِ حقیقیِ اقتصاد کلان را باید بر دوش برخی نهادهای پولیِ فعال در بازارهای متشکل و غیرمتشکلِ پولی گذاشت، نهادهایی که اصلیترین لایه از لایههای سهگانهی سلبمالکیتکنندگان در فرآیند خلق نقدینگی خصوصاً از ابتدای دههی هشتاد خورشیدی به این سو بودهاند: ملیسازی نهادهای پولیِ خصوصی و خصوصیسازیشده و شبهدولتی در بازار متشکل پولی و شرکتهای زیرمجموعهشان در سایر عرصهها، و نیز انحلال و مصادرهی همهی نهادهای پولیِ غیرعرفیِ فعال در بازار غیرمتشکل پولی و شرکتهای زیرمجموعهشان در سایر عرصهها، عمدتاً بدون پرداخت غرامت. مازاد منابع نهادهای پولیِ ملیشده یا مصادرهشده پس از کسر اصل و نه فرعِ مطالبات بخشهای وسیعی از سپردهگذاران بهعلاوهی منابع شرکتهای ملیشده یا مصادرهشدهی زیرمجموعهشان باید در خدمت پنج هدف قرار بگیرد: یکم، پرداخت بدهیهای شبکهی بانکی به بانک مرکزی و از این رهگذر تلاش برای کاهش پایهی پولی؛ دوم، تقویت اقتصادی سایر نهادهای پولیِ دولتی؛ سوم، کمک به تأسیس صندوقی برای افزایش سالانهی دریافتیهای مزدوحقوقبگیرانی که دریافتیِ پایهشان کمتر از رقم خط فقر رسمی است؛ چهارم، کمک به راهاندازی صندوقی برای پرداخت بیمهی بیکاری به خانوادههایی که عضوِ شاغل ندارند؛ پنجم، ارائهی تسهیلات برای تأسیس تعاونیهای نیروهای کار جهت فعالیتهای اقتصادی مولد.

یادداشتها:

[۱] بهروز هادی زنوز و افشین برمکی، ارزیابی سیاستهای پولی و نظام بانکی در ایران: چرا نظام بانکی ایران در خدمت توسعهی صنعتی و اقتصادی نیست؟ (مشهد: نوین طراحان آزاد، ۱۳۹۵) صفحهی ۹۷.

[۲] همان منبع، صفحهی ۱۹۸.

[۳] «بانکهای قرضالحسنه در ایران: ابعاد قانونی، روند شکلگیری و ارزیابی عملکرد» (تهران: مرکز پژوهشهای مجلس شورای اسلامی، ۱۳۹۳) صفحهی ۱۹.

[۴] ارزیابی سیاستهای پولی و نظام بانکی در ایران، صفحهی ۳۱۱.

[۵] «آسیبشناسی بازار غیرمتشکل پولی» (تهران: مرکز پژوهشهای مجلس شورای اسلامی، ۱۳۹۵) صفحهی ۲.

[۶] «سرعتگیر کاهش نرخ سود بانکی»، دنیای اقتصاد، شمارهی ۳۴۰۵، هفتم بهمن ۱۳۹۳.

نظرات

این یک مطلب قدیمی است و اکنون بایگانی شده است. ممکن است تصاویر این مطلب به دلیل قوانین مرتبط با کپی رایت حذف شده باشند. اگر فکر میکنید که تصاویر این مطلب ناقض کپی رایت نیست و میخواهید توسط زمانه بازیابی شوند، لطفاً به ما ایمیل بزنید. به آدرس: tribune@radiozamaneh.com

هنوز نظری ثبت نشده است. شما اولین نظر را بنویسید.